毎回更新を楽しみにしている水瀬さんのブログにて、表題のタイトルの記事がアップされていたので、試しに自分の資産状況も確認しつつ記事にしてみました。

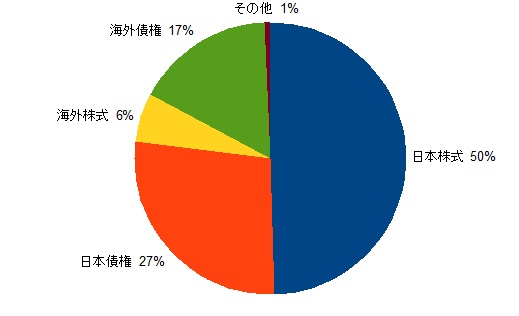

ポートフォリオ

理想のポートフォリオというほどではないですが、ざっくりと日本株式、日本債券、海外株式、海外債券それぞれ均等(25%)くらいが分かりやすくて良いんじゃないかなーと思っているのですが、実際はかなり違うことが分かります(汗)

まず、現状は日本株式の割合が多すぎですね。

これは、自分がインデックス投資を始めたのはまだ最近(2013年くらい)で、それまでは日本株式(と外貨預金)を中心に資産運用していたので、理想とのギャップを埋めきれていないためです。

ポートフォリオを意識しだしたのも、ここ数年ですね。

毎月の積立投資にて、少しづつ海外株式の割合を増やしていこうとしてるのですが、、ペースが遅すぎなのが悩みどころです。

なお、ファンドの海さんに公開されているツールで現状のポートフォリオを確認したところ、「期待リターン:3.61%」「リスク:11:54%」となっていました。

これを理想のポートフォリオ(全クラス25%づつ)で確認すると、「期待リターン:3.67%」「リスク:9.84%」となるようです。

ふむ、なるほど。リターンがあがって、さらにリスクがぐっと下がるという予測。

できるだけ、ここに近づけていきたいところです。

2017年12月末時点の主な投資商品

楽天証券さんにて、以下のインデックスファンドを毎月一定額積立投資してます。

・たわらノーロード 日経225

・<購入・換金手数料なし>ニッセイ 外国株式インデックスファンド

外国株式インデックスに割り当てを多くはしているのですが、理想ポートフォリオに近づけるためには、もっと外国株式クラスに振り分けないといけないとあらためて感じました。

候補としては、最近話題の「eMAXIS Slim 先進国株式インデックス」あたりにしょうかと。

株式クラス資産の推移

水瀬さんの新著「お金は寝かせてふやしなさい」にて公開されていた資産表に衝撃をうけたと共に、自分の資産運用の結果と見比べてみたくなり、記録が残っている2003年からの資産推移を確認してみました。

前提として、証券口座にある日本株式クラスと外国株式クラスのみを確認した結果です。

さすがに資産額までは公表できないので、元本とリスク資産(評価額)の推移のみです。

“[資産運用] 2017年12月末の資産配分(アセットアロケーション)と主な投資商品” の続きを読む